Определение налога с продажи земельного участка

Налог с продажи участков — это обязательный сбор, взимаемый с продавцов при передаче права собственности на участки. Он регулируется законодательством Российской Федерации и может варьироваться в зависимости от ряда факторов.

Основные правила при уплате налога

При продаже участка собственник обязан уплатить налог в течение определенного срока после совершения сделки. Основные правила уплаты налога следующие

- Налог уплачивается налогоплательщиком самостоятельно.

- Сумма налога рассчитывается исходя из стоимости участка и применяемой налоговой ставки.

- Налоговая база — это разница между продажной стоимостью и стоимостью приобретения участка. Налоговая база может увеличиваться или уменьшаться в зависимости от различных факторов, установленных законом.

- Срок уплаты налога обычно составляет 30 дней с момента заключения договора или иной сделки.

- Налоговая регистрация сделки производится в налоговом органе, ответственном за уплату налога на участке.

- Невыполнение налоговых обязательств может повлечь за собой наложение штрафов, пеней и других санкций.

- Налоговая декларация является обязательной, даже если сумма налога равна нулю.

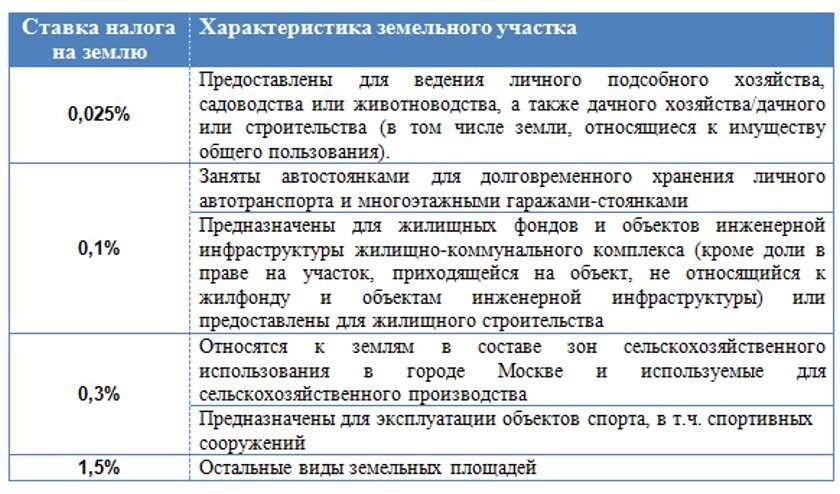

Ставки налога с продажи земельного участка

Сумма налога зависит от налоговой ставки, установленной законом. Существуют две основные налоговые ставки при продаже земли на территории Российской Федерации.

- Единая ставка в размере 13 % применяется для налогообложения продажи земли в рамках обычной хозяйственной деятельности.

- Льготная ставка 0% применяется при продаже земли в рамках участия в долевом строительстве законного (построенного) дома или строительстве дома в рамках договора подряда.

Следует отметить, что данные льготы могут быть изменены в соответствии с решениями государственных органов и законодательными актами.

Преимущества оплаты налога с продажи земельного участка

Своевременная и правильная уплата налогов с продажи земли не только позволяет избежать возможного наложения штрафов и санкций, но и дает множество других преимуществ.

- Она обеспечивает законность и прозрачность продажи земли.

- Она обеспечивает документальное подтверждение права собственности на землю.

- Это создает условия безопасности и жизнеспособности правоотношений в сфере территориальных ресурсов.

- Оно способствует развитию и совершенствованию налоговой системы в целом.

Следует отметить, что налоговое законодательство постоянно меняется и может быть дополнено новыми правилами и ставками. Поэтому перед продажей участков и уплатой налогов всегда рекомендуется обратиться за профессиональной помощью или консультацией к специалисту.

11. Способы уплаты налога с продажи земельного участка

Уплата налога с продажи участка должна производиться в установленные сроки и в определенном порядке. Налоги могут быть уплачены следующими способами

- Банковский перевод. Для этого необходимо указать налоговый код, знать реквизиты получателя и осуществить перевод через банк. После осуществления перевода необходимо сохранить документы, подтверждающие факт оплаты.

- Электронные платежи. Многие налоговые службы предлагают возможность оплаты налогов через интернет-банкинг или специальные платежные системы. Для этого необходимо зайти на сайт налоговой службы, выбрать способ оплаты и следовать инструкциям.

- Почтовый перевод. В некоторых случаях вы можете оплатить налог с продажи земли по почте. Для этого нужно прийти на почту, заполнить специальный бланк и внести необходимую сумму. После оплаты вы должны получить и сохранить налоговую квитанцию.

- Персональные платежи. Персональные платежи предоставляются в налоговые органы и отделения банков. Для этого необходимо обратиться в соответствующее учреждение, взять бланк платежного документа и внести необходимую сумму наличными или банковской картой. После этого вам необходимо сохранить свидетельство об уплате налога.

Выбор способа уплаты налога с продажи земли зависит от предпочтений и удобства налогоплательщика. Важно учитывать сроки уплаты налога и выполнять требования налогового законодательства.